Perché le banche non fanno credito alle imprese

14/01/2014 di Alessandro Guerani

Nessuno credo possa negare che dalla crisi del 2008, ed in misura ancora più accentuata dal 2011 ad oggi, il tema dell’accesso al credito è diventato un tema scottante da talk show e da prime pagine sui giornali. Ma quanto di quello che viene usualmente rappresentato, cioè le banche “cattive” che fanno rientrare gli imprenditori “buoni” dai loro prestiti e/o non ne concedono dei nuovi è reale e quanto è invece una narrazione semplicistica ad uso mediatico?

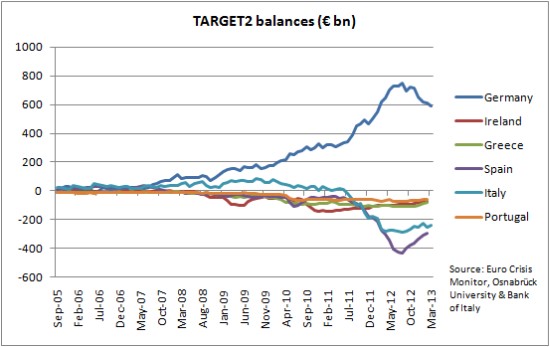

PERCHE’ LE BANCHE NON FANNO CREDITO ALLE IMPRESE – Partiamo da un fatto reale: da circa luglio 2011 fino alla fine del 2011 le banche italiano hanno sofferto l’improvvisa scomparsa dei prestiti interbancari intra-Eurozona che le ha messe in una crisi di funding risolta dalle due operazioni di LTRO della BCE, una a dicembre 2011, l’altra a febbraio 2012. In quel periodo alcune banche hanno davvero dovuto restringere sia le erogazioni di credito che ridurre le esposizioni verso la clientela perché, volgarmente detto, non avevano più i soldi con cui finanziarle.

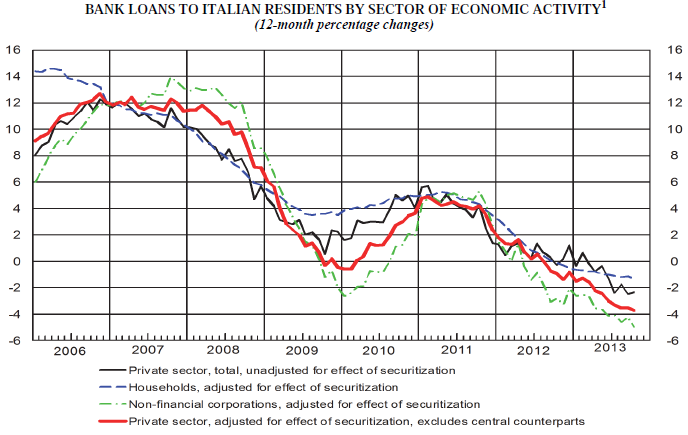

Ma da allora la riduzione dei crediti concessi, fenomeno assolutamente vero e rilevato da ogni statistica, ha avuto altre ragioni.

LA DOMANDA DI PRESTITI E L’INDEBITAMENTO – La prima e la più importante è che se l’economia rallenta la domanda stessa di prestiti cala, perché non ci sono nuovi investimenti o aumenti di fatturato da finanziare, ma anzi entrambe queste voci si riducono. La seconda è che tutte le banche in Europa hanno avuto necessità di ridurre il loro indebitamento (si chiama processo di deleveraging) per cui hanno ristretto i parametri di concessione del credito, cosa che ha colpito soprattutto il credito al consumo ed i mutui (almeno da quello che risulta dall’ultima survey condotta dalla BCE). Nella tenaglia fra minore domanda di credito e restringimento dei parametri di concessione ovvio che si ritrovano tutte le storie, di sicuro vere, che si sentono in TV o sui giornali. Ma ricordiamoci che, purtroppo, non può essere il credito bancario a supplire ai mancati incassi o alla perdita dello stipendio. Non è il suo compito ed anzi, un crollo dei redditi dell’affidato, spesso spinge la banca a rientrare dai suoi affidamenti o a ristrutturarli secondo le regole di Basilea (criticate da molti proprio per essere per l’appunto pro-cicliche, cioè che portano ad accentuare i problemi in caso di crisi).

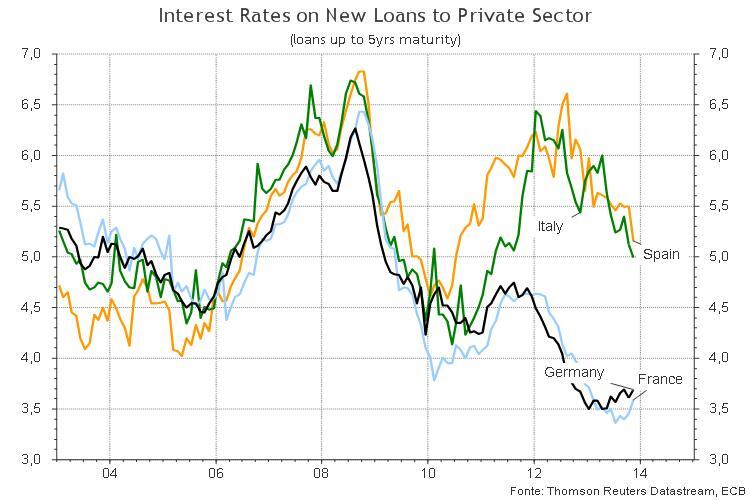

IL PROBLEMA DEI TASSI – Il livello dei tassi pagati dalla clientela è un altro grosso problema e impatta direttamente anche sulla competitività delle imprese italiane rispetto a quelle francesi o tedesche.

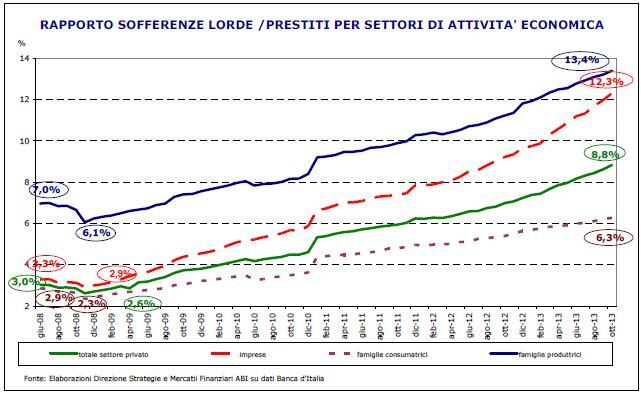

Come si vede dal grafico il tasso medio sugli impieghi concessi al settore privato in Italia e Spagna è di circa 1 punto e mezzo superiore a quello analogo in Francia e Germania. Questa differenza deriva dalla maggiore rischiosità degli impieghi al settore privato italiano con un aumento delle sofferenze negli ultimi anni esponenziale.

Obiettivamente, prima di criticare le banche, se voi doveste prestare soldi vostri con l’8,8% di probabilità di non vederli indietro che tasso di interesse applichereste?

IL CIRCOLO VIZIOSO – Capite anche purtroppo che questa situazione crea un circolo vizioso: il settore privato è in crisi e non riesce a restituire i soldi alle banche, le banche vanno a loro volta in difficoltà, fanno fatica a finanziarsi e prestano a tassi più alti, i tassi più alti contribuiscono ad aumentare le difficoltà del settore privato e così via a ripetersi con l’aggiunta della deflazione che rende sempre più oneroso il rimborso dei debiti. In questa spirale l’intervento della BCE col LTRO di cui parlavamo prima ha permesso alle banche di avere una redditività garantita dallo scarto fra il tasso pagato alla BCE (l’1%) ed il rendimento dell’investimento dello stesso prestito, in gran parte impiegato in acquisti di titoli di Stato (il cosiddetto carry trade).

IL SISTEMA E LE CRITICHE – Anche qua prima di partire a testa bassa nelle critiche, cerchiamo di capire perché le banche hanno impiegato quei soldi in BTP e simili. Abbiamo detto che la stessa domanda di prestiti è in calo e che sono spinte a diminuire i prestiti e a usare criteri più restrittivi, d’altra parte investire invece in titoli di Stato è considerato sicuro al 100% secondo i criteri di Basilea. Poi nel caso si presenti la giusta operazione possono sempre rifinanziarla tramite la BCE usando gli stessi titoli di Stato come collaterale. Il problema di questo sistema è che è profondamente disfunzionale e non risolve i problemi, in Spagna, dove la crisi del mercato immobiliare ha prodotto un carico di crediti in sofferenza molto più alto, il LTRO non è bastato ed è dovuto intervenire lo Stato a ricapitalizzare le banche tramite l’ESM, cioè il fondo di salvataggio dell’Eurozona in teoria riservato solo alle finanze pubbliche. Se la situazione dell’economia italiana peggiorerà, e con essa le sofferenze sui crediti bancari, è lecito chiedersi cosa sarà usato per salvare le nostre banche.